知らないと損をする「教育費」のOK・NG

2019年10月03日 公開

2023年02月24日 更新

児童手当を積み立てれば大学への備えになる

では、具体的には、どのようにして貯めればいいのでしょうか。

最もお勧めしたいのが、児童手当を積み立てることです。児童手当は4カ月に1度の振り込みとあって、収入として意識しづらいのですが、実は非常に心強い味方です。

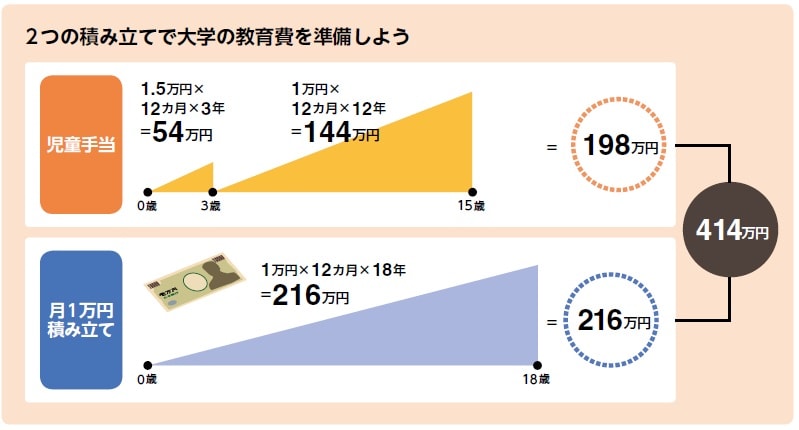

児童手当の金額は、3歳までは月1万5,000円なので、3年間の総額は54万円。以降、中学卒業までの12年間は月1万円で、総額144万円。これらを足すと合計198万円です(所得制限限度額を超える場合は月5,000円、合計90万円)。正確な金額は誕生月により異なるものの、国立大学の費用の大半が賄えることになります。

とはいえ、日本の大学の8割は私立。私立大学への進学に備えるためには、子供が生まれたときから、毎月1万円ずつ積み立てましょう。18歳まで続ければ、216万円になります。これを児童手当の198万円と合わせれば414万円。私立文系なら、これでほぼ足ります。

今年10月からは、3~5歳の幼保無償化が始まります。給食費などを除いて、保育園や幼稚園に通わせるためのお金がほとんどかからなくなるのです。

これを、「かかったつもり」で貯めると、さらに上乗せできます。月3万円として、3年間で108万円。前述の414万円に足すと522万円になりますから、私立理系に手が届きます。

「教育費は学資保険で」は今となっては過去の話

コツコツ積み立てればいいことがわかっても、実際にやろうとすると、なかなか難しいかもしれません。そこで、毎月、自動的に積み立てができる仕組みを作っておけば万全です。

方法はいくつかありますが、積み立てる金額を途中で変更できる、できないの視点から考えてみましょう。変更できるものには、金融機関の自動積立定期預金や会社の給料から天引きされる財形貯蓄、つみたてNISAなどがあります。

自動積立定期預金や財形貯蓄は元本保証です。つみたてNISAは値動きがありますが、今は金利が低い時代ですし、子供が小さい家庭では、大学資金が必要になるまでの運用期間が長いため、積み立て予定額の一部をつみたてNISAにするのもいいと思います。

一方、金額を変更できない方法の代表は、学資保険です。かつてはポピュラーな方法でしたが、今は元本割れするものも少なくありません。中には返戻率107%という商品もありますが、保険料の支払いから受け取りまでに18年間という期間を考えると、1年あたりの平均利回りは0.39%。途中で親が死亡すれば、その後の保険料を払わなくても満期のお金がもらえる保障機能はありますが、それなら、他の保険で親の死亡保障を充実させましょう。

無利息の奨学金は高1からの成績が要件に

大学の学費の準備として、積み立ての他にもう一つ心強い味方となるのが、奨学金です。

子供が高校に入学したら、本人と進路について話し合ってください。そして、私立大学など、お金のかかる進路を希望しているなら、奨学金制度について情報を集めましょう。

高校入学時に話し合うのは、1年生から勉強を頑張る姿勢を持ってもらうためです。なぜなら、日本学生支援機構の奨学金には成績要件があるから。

無利息の第一種奨学金を借りるためには、高校1年生から申し込み時までの成績の平均が3.5以上でなければならないので、3年生になってから勉強を頑張っても、もう遅いということもあります。

加えて、奨学金はいずれ返すものだと伝えることも重要です。大学の講師を務めた経験から、奨学金が借金であるという意識を持っていない学生がいることを実感しています。「奨学金が入ったから飲みに行こう」という会話が自然に交わされており、まるでお小遣い感覚。あとになって苦労するのを避けるためにも、しっかりと返済の意識を持ってもらうようにしましょう。

一方、親として注意するべきポイントは家計の収入基準。利息がつく第二種でも、4人世帯で、夫婦の給与収入の合計額が、1,100万円を超えると借りることができません。

共働きなら、収入基準を満たせず、借りられない可能性があるため、より貯蓄が重要になります。

日本学生支援機構の奨学金が借りられない場合は、各大学独自の奨学金制度や特待生制度を検討してみましょう。志望大学や奨学金の情報を集めたホームページをチェックしてください。

例えば、近畿大学は、入試で上位に入った学生の授業料を4年間免除する制度を設けています。地方出身者に奨学金を給付する東京の私立大学も多くあるため、早めに調べましょう。

なお、子供が医学部を志望したら、かかる費用は別格です。私立だと6年間で平均3,309万円。富裕な家庭でない限り、自力での捻出は困難です。そのときの頼みの綱は、本人の熱意と優秀さ。とにかく勉学に励んでもらい、特待生として学費免除などを狙うか、国公立を目指してもらいたいところです。

THE21 購入

アクセスランキング(週間)

更新:04月20日 00:05

- 50代から「キャリアコンサルタント」を目指す! 国家資格の取得で変わった第2の人生

- 誰でも「話の面白い人」になれる8つのテクニック

- 50代からのiDeCoは遅い? 専門家が語る「老後資金」の組み立て方

- 個別株には手を出さない...投資歴25年「パックン流・超堅実な投資術」

- いい年して幼稚な「ベビー社員」に振り回されないためには?

- 老後いくらあれば満足? 60歳でリタイアできる人の“枯渇しない資産”の築き方

- 今からでも遅くない! 40代からみるみる結果が出る「勉強のコツ」

- 40代は“人生の曲がり角”...人事のプロが明かす「出世する人、しない人」

- 40代からの「学び直し」。勉強すべき6つの分野とは?

- 50代で「腐っていく人」「花開く人」の決定的な違い