子供にかかる「教育費」わかっていますか?

2018年09月19日 公開 2024年12月16日 更新

「国公立だから安い」はもはや通用しない!?

さて、大学の費用はどうでしょうか。国立大学の授業料は、親世代が大学生だった1990年頃は30万円台でしたが、現在は53万6000円ほどと6割増しになっています。一方、40~50代の会社員の年収は当時よりも減っており、以前に比べて家計へのしわ寄せは相当なものです。

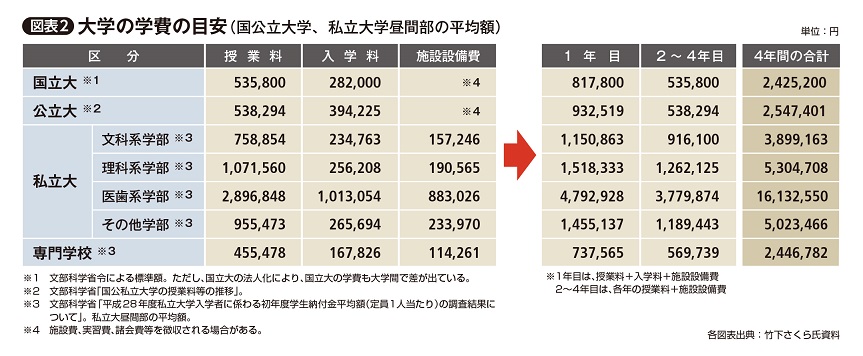

大学の学費の目安は図表2の通りです。国公立大学の授業料は、私立大学よりも確かに安いですが、入学料は私立大学文科系学部のほうが安い。国公立大学にこだわって居住地以外の地域の大学に進学したら仕送りが必要になります。自宅から通える私立大学のほうがトータルで見れば安くつくかもしれません。

こうした現状から、「国立大学に進学すれば、私立大学の半分の学費で済んだ」という話は、遠い昔のことだということがわかります。それでもわが子のためにと、最近の受験動向を把握せず、塾に習い事にと惜しげもなくお金を使ってしまう親御さんは少なくありません。結果として、老後資金に手を出す方もおられます。老後破綻しないためにも、まずは家計の現状を把握し、早い段階から夫婦、できればお子さんもまじえて教育方針を話し合ってください。

また、昨今、奨学金が返還できず破綻する人が多いとニュースになりましたが、破綻した人の多くは、返還義務のない「給付型」ではなく、奨学金を受けたお子さんが返還義務を負う「貸与型」を受けています。本人が知らないうちに親御さんが借り、卒業してから奨学金の存在を知って、返還で生活が圧迫されるというケースもあります。

なお、「給付型」の奨学金は、入学後に申請できるものは少なめで、合格前に申請するものが急増しています。学力水準がそれほど高くなくても、年収額の家計基準を満たせば給付の可能性がある奨学金もあります。

教育費を貯める基本は、行政から支給される児童手当を軍資金に、学資保険や「つみたてNISA」などで「積み立てていく」こと。生活費と教育費を混同すると貯まりにくいので、口座を分けるなどの工夫が大事です。