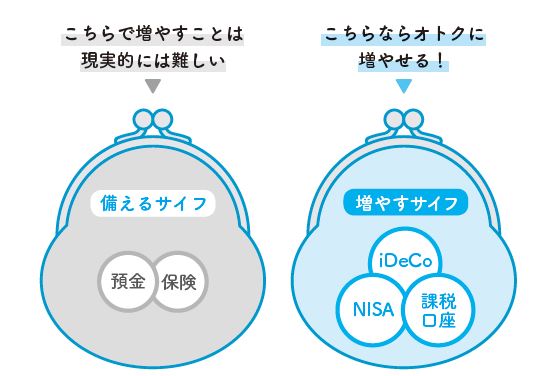

「備える」と「増やす」の2つの財布を持つ

「貯金でなんとかなるのでは?」と思っていた方も、こういった状況を鑑みると、貯蓄だけでなく資産運用で資金を増やすべきだと考えが変わったのではないでしょうか。

とはいえ、貯蓄がまったくないのも考え物。ですから、やはり「備える」と「増やす」の2つの財布に分けてお金を管理していく方法をオススメします。これは、私自身が実践している方法です。

私の場合、「備える」のサイフには、銀行預金と保険が入っています。

銀行の定期預金に預けていても金利がほとんど付かないのは、今や一般常識として広く浸透しつつあります。これは、保険商品も同じです。世の中の金利が非常に低い水準まで下がってしまっているので、もはや金融機関の力ではどうすることもできません。

そこで、預金と保険でお金を増やすことは一切考えず、あくまでも今の自分を守るものとして最低限だけ準備しておきます。

預金は、日々の生活費と、近い将来(おおむね3年以内)に使途が決まっているお金を置いておくところだと思ってください。

とくに会社員の方は、健康保険などの社会保障も充実していて、かつ、お給料という定期的なキャッシュフローも見込めるので、いざというときのために月収3カ月〜半年分程度を貯蓄できていれば十分です。

私は、預金については、セキュリティ対策も兼ねて、1カ月など短期の定期預金を自動継続にし、キャッシュカードですぐに引き出せないようにしています。

保険は、保険料が安く、シンプルな掛け捨てのタイプのみ加入しています。ただし、保険については、今後年齢を重ねていくにつれ、定期的に見直すことを考えています。

そして、肝心の「増やす」のほうはというと、iDe Co、NISA、課税口座の3つが入っています。

ご存知の方も多いと思いますが、iDeCoとNISAはいずれも国の制度です。この2つの制度は、お金を貯めながら節税ができるので、最大限活用することをおすすめしています。始める優先順位はiDeCo>NISA>課税口座がいいでしょう。

そして、課税口座とは、通常の証券会社の口座です。

私は、この3つすべてで投資信託を保有し、着実に資産を増やしています。すべて投資信託なのは、私がファンドアナリストで「投資信託びいき」になっている……というわけではなく、単純に、「ほったらかし」にできてラクだからです。

また、現在証券会社に所属していて、インサイダー取引規制の観点から、株式やその他の金融商品に投資することが難しいという事情もあります。