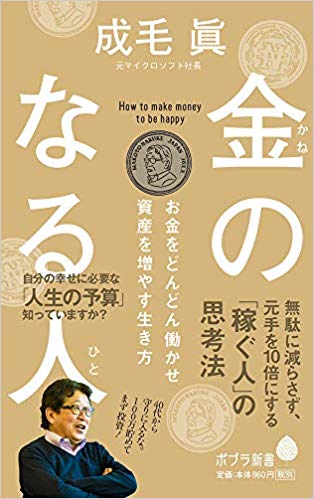

カネは貯めずに借りずに、投資しろ!

子供の頃から、一度もお金を借りたことがない。借金が嫌いなのだ。家を買うときも、自分で会社を起こしたときも、借金はしなかった。お金を借りているという状態が気持ち悪いというか、落ち着かないのだ。

借りるのが嫌だから、ずっと貯めておくのかというと、そうでもない。100万円貯まったら、投資するのが私のスタンスだ。

元手となる100万円の作り方だが、だれにでもできる方法がある。生命保険にさえ入らなければ作れるのだ。あなたが今40歳だとして、20年間あれば3000万~4000万円の資産を築くことは可能だ。生命保険をやめて、投資するだけでいい。

都内に住んでいれば車を持つことをやめるべきだ。車の本体もだが、ガソリン代、駐車場代、税金と、維持費にいくらかかっているか。

また、喫煙者ならば、紙巻の煙草を止め、電子タバコのVAPEにすべきだろう。毎月払わなければならないと思っているコストを見直し、その分を投資に回すのだ。ほかにも家族や自分の生活をしっかり見直せば、月に5万~10万の節約は可能だろう。

月10万円浮いたとしたら、年間で120万円になる。20年間で2400万円だ。これを複利で増やせば、4000万~5000万円は可能だ。退職金を入れたら、1億円も夢ではない。

ある程度まとまった額がないと、金融商品を買っても楽しくない。10万円が10万2千円になっても何とも思わないが、100万円が120万円になったら嬉しいだろう。こう話すと多くの人は「これはいけるな」と、感じると思う。だが、その感覚は、普段はあまり意識していないようだ。

今こそ中堅企業を対象とした投信に期待

アメリカ人の金融資産の株式組み入れ比率は50%を超えている。しかも、ダウ平均株価は2009年を基点とすると、今では5倍近くになっている。要するに平均的なアメリカ人の金融資産は10年で3倍程度になっているのだ。

一方で、日本人の金融資産は預貯金偏重である。今の低金利下では、ただ銀行に預けているだけでは、金融資産はまったく増えない。デフレのおかげで損した気分にはなっていないかもしれないが、「お金に働かせる」という感覚は芽生えないだろう。

資産を増やしたいアメリカ人、資産を減らしたくない日本人という構図も考えられるのだが、実はこの20年間、日経平均株価のグラフは平坦なのだ。これでは株式でも預貯金でもリターンは変わらなかったことになる。それゆえに、日本人の預貯金偏重は合理的な判断だったといえるのかもしれない。

そこで金融庁は、大量の個人資産を預貯金から株式市場に呼び込んで、需給を引き締め、日経平均を押し上げることで、結果的にみんな幸せになってほしいとでも考えたのだろう。

話題となった「老後2000万円問題」は、老後資金を確保するための資産形成を進める金融商品やサービスを金融業に求めつつ、個人には金融サービスを活用して老後資金を作りなさいというメッセージだ。

しかし、そんなに上手くいくものだろうか。株価というのはマクロとミクロの将来予測であるから、どんなに買い手が現れても、今の日本の大企業銘柄ではたかが知れているであろう。

とはいえ、今のアメリカのダウ平均もバブルかもしれないのだ。破裂するとアメリカ人は終わりだ。まさに神のみぞ知る世界である。

いっぽうで日本は長期間フラットな世界にいたからこそ、今こそ投資タイミングが来ているのかもしれない。中堅企業を対象として、地道に仕事をしている投信に期待したい。